نحوه انجام معاملات آتی در DigiFinex

در این راهنمای جامع، شما را با اصول معاملات آتی در دیجیفاینکس آشنا میکنیم که مفاهیم کلیدی، اصطلاحات ضروری و دستورالعملهای گام به گام را پوشش میدهد تا به معاملهگران مبتدی و با تجربه کمک کند تا در این بازار هیجانانگیز حرکت کنند.

قراردادهای آتی دائمی چیست؟

قرارداد آتی یک توافق قانونی الزام آور بین دو طرف برای خرید یا فروش دارایی در قیمت و تاریخ از پیش تعیین شده در آینده است. این دارایی ها می توانند از کالاهایی مانند طلا یا نفت گرفته تا ابزارهای مالی مانند ارزهای دیجیتال یا سهام متفاوت باشند. این نوع قرارداد به عنوان یک ابزار همه کاره هم برای پوشش در برابر ضررهای احتمالی و هم برای تضمین سود عمل می کند.

قراردادهای آتی دائمی، زیرشاخههای مشتقه، معاملهگران را قادر میسازد تا در مورد قیمت آتی یک دارایی اساسی بدون داشتن مالکیت واقعی آن حدس بزنند. برخلاف قراردادهای آتی معمولی با تاریخ انقضای مشخص، قراردادهای آتی دائمی منقضی نمی شوند. معامله گران می توانند موقعیت خود را تا زمانی که می خواهند حفظ کنند و به آنها امکان می دهد از روندهای بلندمدت بازار سرمایه گذاری کنند و به طور بالقوه سودهای قابل توجهی کسب کنند. علاوه بر این، قراردادهای آتی دائمی اغلب دارای عناصر منحصر به فردی مانند نرخ های تامین مالی هستند که به همسویی قیمت آنها با دارایی اساسی کمک می کند.

یکی از جنبه های متمایز قراردادهای آتی دائمی، عدم وجود دوره های تسویه حساب است. معاملهگران میتوانند یک موقعیت را تا زمانی که حاشیه کافی داشته باشند، باز نگه دارند، بدون اینکه زمان انقضای قرارداد را محدود کنند. به عنوان مثال، اگر قرارداد دائمی BTC/USDT را به قیمت 30000 دلار خریداری کنید، هیچ تعهدی برای بستن معامله در تاریخ خاصی وجود ندارد. شما انعطاف پذیری دارید تا سود خود را تضمین کنید یا به صلاحدید خود زیان را کاهش دهید. شایان ذکر است که تجارت آتی دائمی در ایالات متحده مجاز نیست، اگرچه بخش قابل توجهی از تجارت جهانی ارزهای دیجیتال را تشکیل می دهد.

در حالی که قراردادهای آتی دائمی ابزار ارزشمندی برای قرار گرفتن در معرض بازارهای ارزهای دیجیتال است، شناخت ریسکهای مرتبط و احتیاط در هنگام درگیر شدن در چنین فعالیتهای معاملاتی ضروری است.

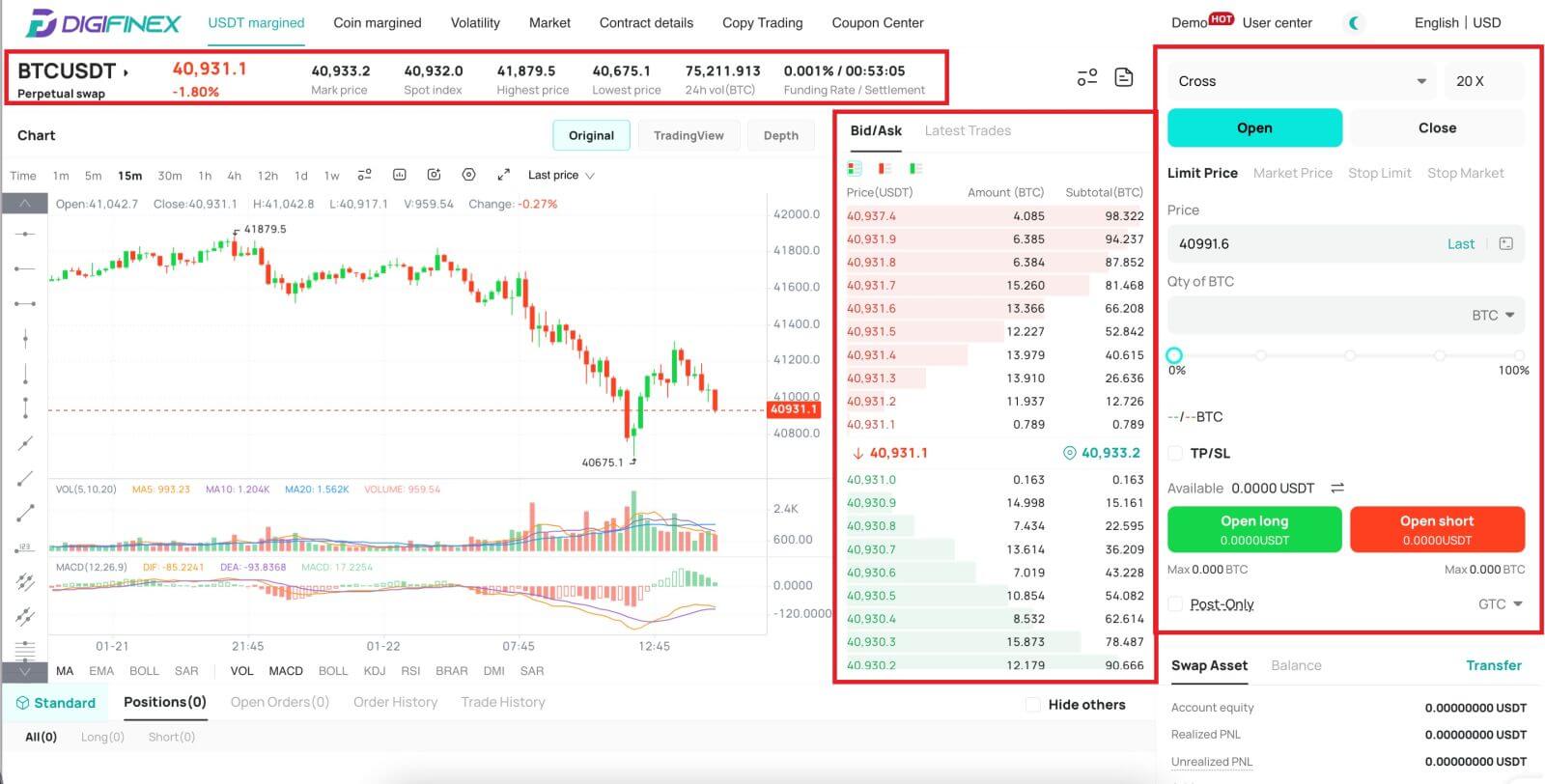

توضیح اصطلاحات در صفحه معاملات آتی در دیجی فاینکس

برای مبتدیان، معاملات آتی می تواند پیچیده تر از معاملات نقطه ای باشد، زیرا شامل تعداد بیشتری از شرایط حرفه ای است. برای کمک به کاربران جدید برای درک و تسلط مؤثر بر معاملات آتی، این مقاله قصد دارد معانی این اصطلاحات را همانطور که در صفحه معاملات آتی دیجیفاینکس نشان داده میشود، توضیح دهد.

این اصطلاحات را به ترتیب ظاهر از چپ به راست معرفی می کنیم.

عبارات بالای نمودار K-line

مبادله دائمی: "Perpetual" به معنای تداوم است. قراردادهای آتی دائمی که معمولاً دیده می شوند (که به عنوان قراردادهای آتی دائمی نیز شناخته می شوند) از قراردادهای آتی مالی سنتی تکامل یافته اند، با تفاوت اصلی این است که قراردادهای آتی دائمی تاریخ تسویه ندارند. این بدان معنی است که تا زمانی که موقعیت به دلیل انحلال اجباری بسته نشده باشد، به طور نامحدود باز می ماند.

مارک پرایس: ایجاد مارک پرایس به بهبود ثبات بازار قراردادی و کاهش انحلال غیرضروری به دلیل حرکات غیرعادی بازار کمک می کند. Mark Price برای محاسبه سود و زیان است. محاسبه Mark Price بر اساس قیمت شاخص است. میانگین موزون قیمت معاملات مربوط به سه یا چند بورس به عنوان قیمت شاخص در نظر گرفته می شود.

شاخص نقطه ای: قیمت منصفانه لحظه ای معاملات آتی که بر اساس قیمت شاخص و قیمت بازار محاسبه می شود. برای محاسبه PNL شناور موقعیت ها و تعیین انحلال موقعیت استفاده می شود. ممکن است برای جلوگیری از دستکاری قیمت، از آخرین قیمت معاملات آتی منحرف شود.

نرخ تامین مالی / تسویه حساب: نرخ تامین مالی در مرحله فعلی. اگر نرخ مثبت باشد، دارندگان موقعیت خرید، کارمزد تامین مالی را به دارندگان موقعیت کوتاه می پردازند. در صورت منفی بودن نرخ، دارندگان موقعیت فروش، کارمزد تامین مالی را به دارندگان موقعیت خرید می پردازند.

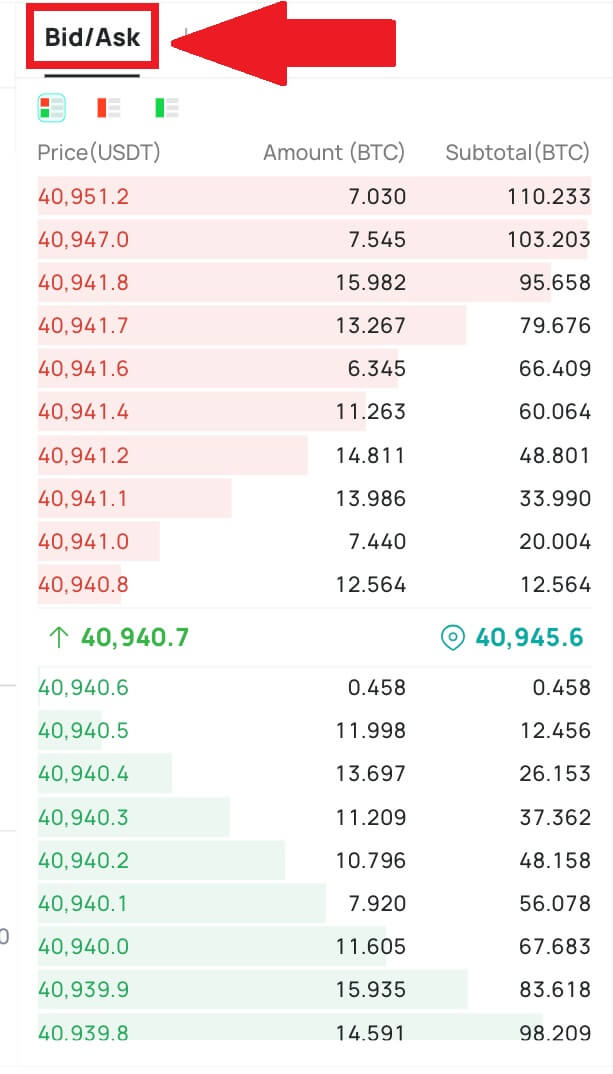

شرایط در منطقه Bid/Ask

Bid/Ask: پنجره ای برای مشاهده روندهای بازار در طول فرآیند معاملات. در منطقه Bid/Ask، می توانید هر معامله، نسبت خریداران و فروشندگان و موارد دیگر را مشاهده کنید.

شرایط موجود در منطقه تجاری

باز کردن و بستن: پس از وارد کردن قیمت و مقدار بر اساس قضاوت خود از جهت بازار، می توانید انتخاب کنید که یک موقعیت خرید یا فروش باز کنید. اگر افزایش قیمت را پیش بینی کنید، یک موقعیت خرید باز می کنید. اگر کاهش را پیش بینی کنید، یک موقعیت کوتاه باز می کنید. وقتی قراردادی را که خریده اید می فروشید، موقعیت را می بندید. زمانی که با خرید قراردادی موقعیتی را باز می کنید و آن را بدون تسویه حساب نگه می دارید، به آن موقعیت هلدینگ می گویند. با کلیک بر روی [Open Position] در پایین صفحه می توانید موقعیت های دارایی خود را مشاهده کنید .

اوپن لانگ: وقتی پیشبینی میکنید که قیمت توکن در آینده افزایش مییابد و بر اساس این روند پوزیشن باز میکنید، به عنوان باز کردن موقعیت خرید شناخته میشود.

Open Short: وقتی پیشبینی میکنید که قیمت توکن در آینده کاهش مییابد و بر اساس این روند یک پوزیشن باز میکنید، به عنوان باز کردن یک موقعیت کوتاه شناخته میشود.

حالت مارجین و مارجین: کاربران می توانند پس از واریز درصد مشخصی از وجوه به عنوان وثیقه مالی، وارد معاملات آتی شوند. این صندوق به عنوان حاشیه شناخته می شود. حالت حاشیه به حاشیه ایزوله یا حاشیه متقاطع تقسیم می شود.

Isolated: در حالت حاشیه ایزوله مقدار مشخصی حاشیه به یک موقعیت اختصاص می یابد. اگر حاشیه برای یک موقعیت به سطحی کمتر از حاشیه نگهداری کاهش یابد، موقعیت منحل می شود. همچنین می توانید اضافه یا کاهش حاشیه به این موقعیت را انتخاب کنید.

متقاطع: در حالت متقاطع، همه موقعیت ها حاشیه متقاطع دارایی را به اشتراک می گذارند. در صورت انحلال، معامله گر ممکن است تمام حاشیه و تمام موقعیت های زیر حاشیه متقاطع آن دارایی را از دست بدهد.

انواع سفارش: انواع سفارش ها به سفارش محدود، سفارش بازار، سفارش ماشه، سفارش توقف پایانی و سفارش فقط پس از تقسیم بندی تقسیم می شوند.

حد: سفارش محدود سفارشی است که برای خرید یا فروش با قیمتی خاص یا بهتر انجام می شود. با این حال، اجرای یک دستور محدود تضمین نشده است.

بازار: سفارش بازار سفارشی است که برای خرید یا فروش سریع با بهترین قیمت موجود در بازار انجام می شود.

Trigger: برای سفارشات ماشه، کاربران می توانند قیمت ماشه، قیمت سفارش و مقدار را از قبل تعیین کنند. هنگامی که قیمت بازار به قیمت ماشه رسید، سیستم به طور خودکار سفارش را با قیمت سفارش انجام می دهد. قبل از اینکه دستور ماشه با موفقیت راه اندازی شود، موقعیت یا حاشیه ثابت نمی شود.

TP/SL: سفارش TP/SL سفارشی است با شرایط ماشه از پیش تعیین شده (قیمت سود یا قیمت توقف ضرر). هنگامی که آخرین قیمت / قیمت منصفانه / قیمت شاخص به قیمت ماشه از پیش تعیین شده رسید، سیستم موقعیت را با بهترین قیمت بازار، بر اساس قیمت و مقدار از پیش تعیین شده، می بندد. این کار برای دستیابی به هدف گرفتن سود یا توقف ضرر انجام می شود و به کاربران امکان می دهد به طور خودکار سود مورد نظر را تسویه کنند یا از زیان های غیر ضروری جلوگیری کنند.

Stop Limit Order: سفارش حد توقف یک سفارش از پیش تعیین شده است که در آن کاربران می توانند قیمت توقف ضرر، قیمت محدود و مقدار خرید/فروش را از قبل تعیین کنند. هنگامی که آخرین قیمت به قیمت توقف ضرر رسید، سیستم به طور خودکار سفارش را با قیمت محدود انجام می دهد.

حاشیه سکه: قراردادهای آتی با حاشیه سکه ارائه شده توسط MEXC یک قرارداد معکوس است که از ارز دیجیتال به عنوان وثیقه استفاده می کند، به این معنی که ارز دیجیتال به عنوان ارز پایه عمل می کند. به عنوان مثال، در مورد معاملات آتی با حاشیه سکه BTC، بیت کوین به عنوان مارجین اولیه و برای محاسبات PNL استفاده می شود.

USDT margined: قراردادهای آتی با حاشیه USDT ارائه شده توسط MEXC یک قرارداد خطی است، که یک محصول مشتق خطی است که در USDT، یک استیبل کوین متصل به ارزش دلار آمریکا، مظنه و تسویه حساب می شود.

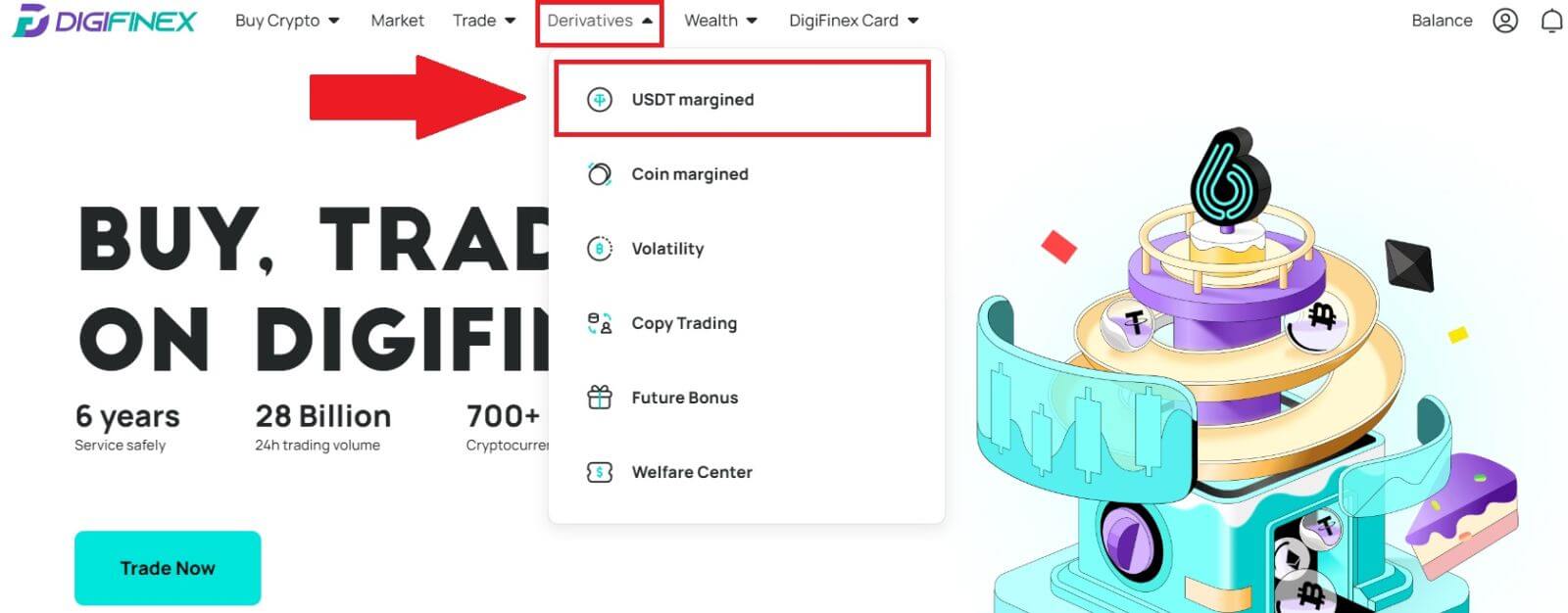

نحوه معامله قراردادهای آتی دائمی USDT در دیجی فاینکس (وب سایت)

1. به وب سایت DigiFinex بروید، روی [Derivatives] کلیک کنید ، [USDT margined] را انتخاب کنید .

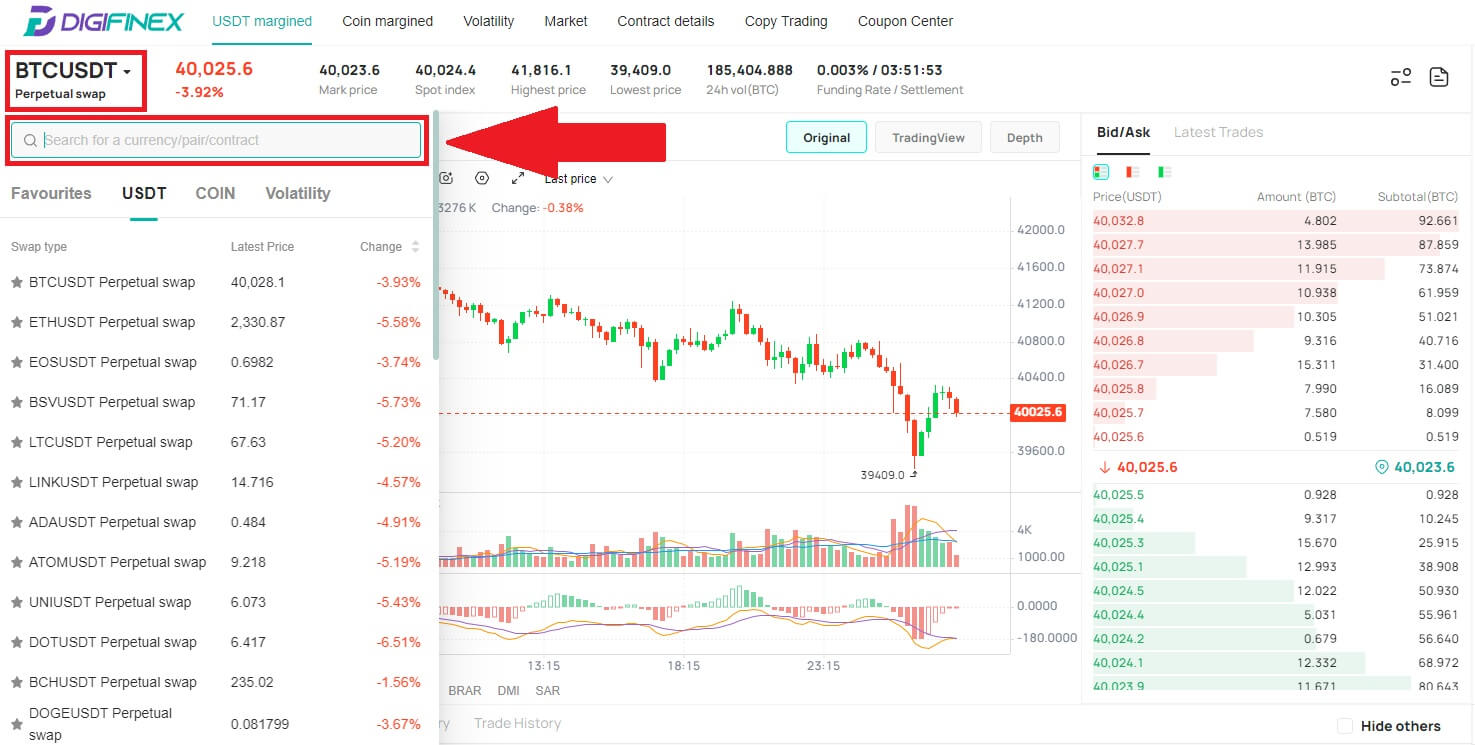

2. در سمت چپ، [BTCUSDT] را به عنوان نمونه از لیست معاملات آتی انتخاب کنید.

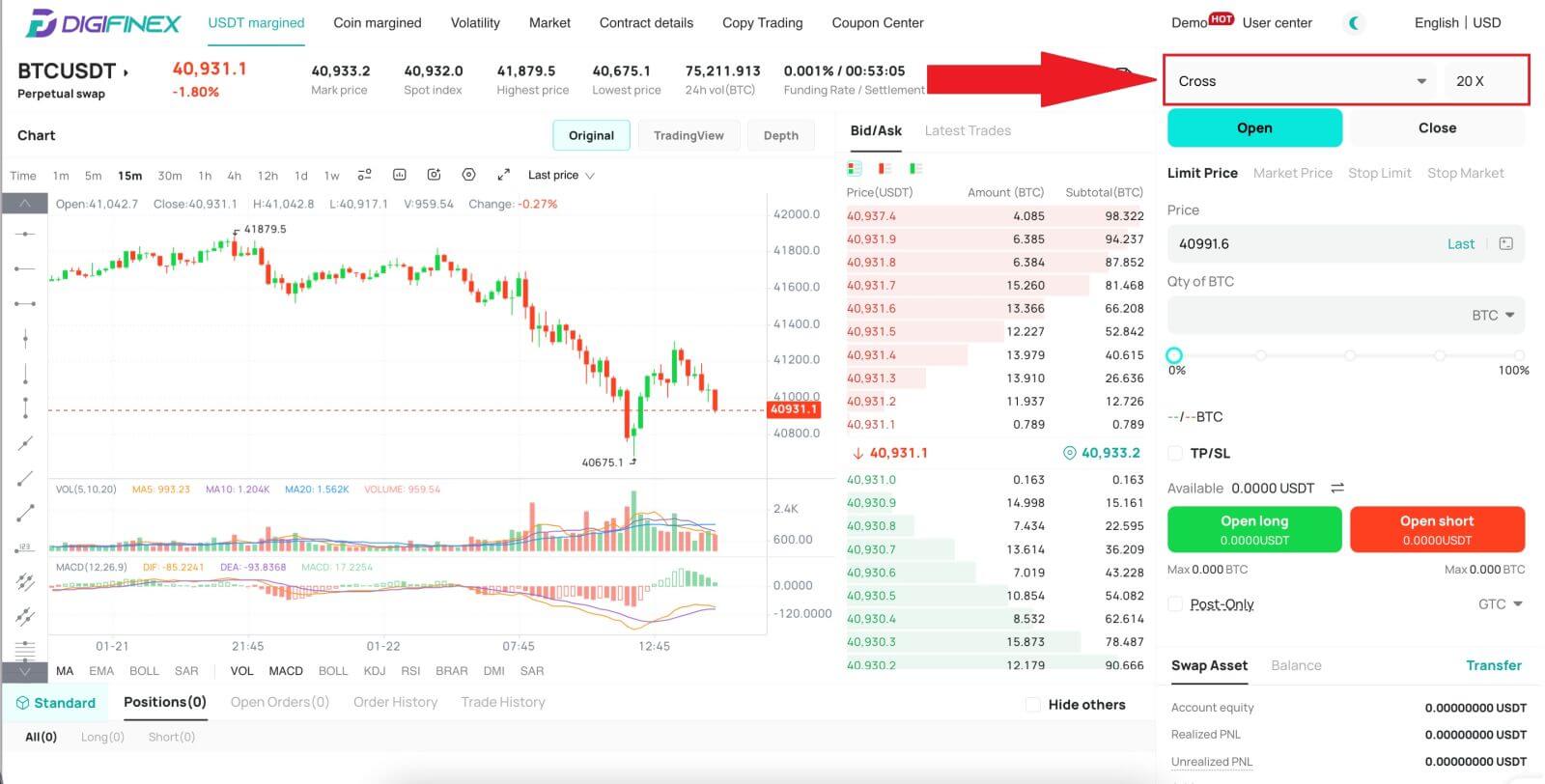

3. روی Isolated یا Cross کلیک کنید تا [Margin Mode] خود را انتخاب کنید .

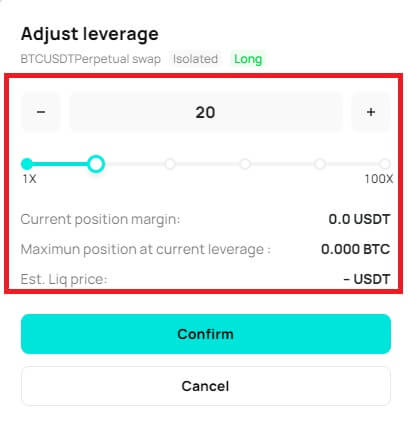

روی [20X] کلیک کنید تا با کلیک بر روی عدد، ضریب اهرم را تنظیم کنید.

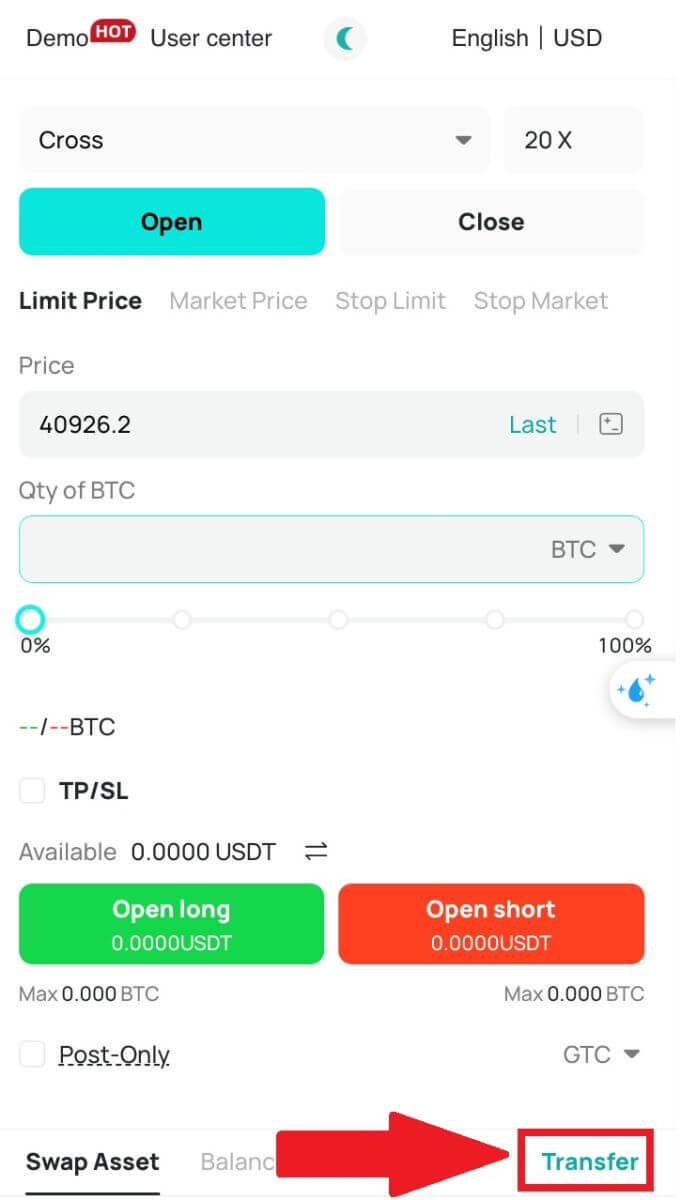

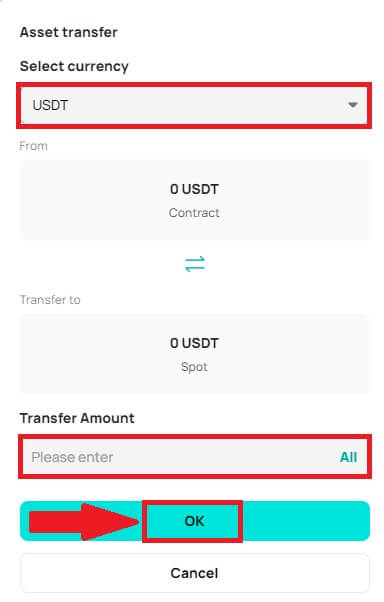

4. برای شروع انتقال وجه از حساب نقدی به حساب آتی، روی [انتقال] واقع در پایین سمت راست کلیک کنید تا به منوی انتقال دسترسی پیدا کنید.

پس از ورود به منوی انتقال، Crptocurrency را انتخاب کنید و مبلغ مورد نظر خود را برای انتقال وارد کنید و بر روی [OK] کلیک کنید.

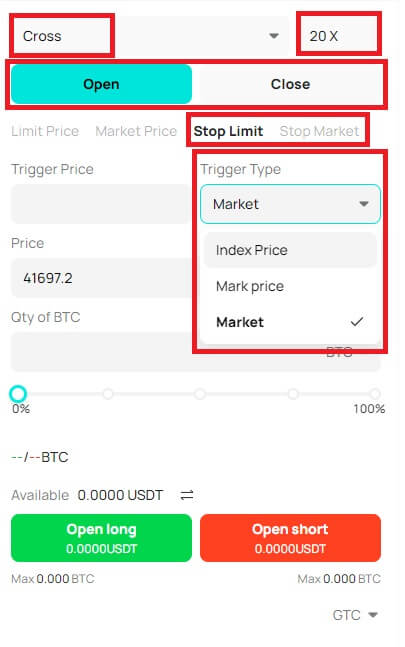

5. برای باز کردن موقعیت، کاربران چهار گزینه دارند: Limit Price، Market Price، Stop Limit و Market Limit. این مراحل را دنبال کنید:

قیمت محدود:

قیمت خرید یا فروش دلخواه خود را تعیین کنید.

سفارش تنها زمانی اجرا می شود که قیمت بازار به سطح مشخص شده برسد.

اگر قیمت بازار به قیمت تعیین شده نرسد، سفارش حد در دفتر سفارش باقی می ماند و در انتظار اجراست.

قیمت بازار:

این گزینه شامل یک معامله بدون تعیین قیمت خرید یا فروش است.

این سیستم معامله را بر اساس آخرین قیمت بازار هنگام ثبت سفارش انجام می دهد.

کاربران فقط باید مبلغ سفارش مورد نظر را وارد کنند.

Stop Limit و Stop Market:

نوع ماشه را انتخاب کنید و قیمت ماشه، قیمت سفارش و مقدار سفارش را تعیین کنید.

این سفارش فقط به عنوان یک سفارش محدود با قیمت و مقدار از پیش تعیین شده زمانی انجام می شود که آخرین قیمت بازار به قیمت ماشه برسد.

این نوع سفارش به کاربران کنترل بیشتری بر معاملات خود می دهد و به خودکارسازی فرآیند بر اساس شرایط بازار کمک می کند.

6. پس از ثبت سفارش، آن را در قسمت [Open Orders] در پایین صفحه مشاهده کنید. میتوانید سفارشها را قبل از تکمیل شدن لغو کنید.

نحوه معامله قراردادهای آتی دائمی با حاشیه USDT در DigiFinex (برنامه)

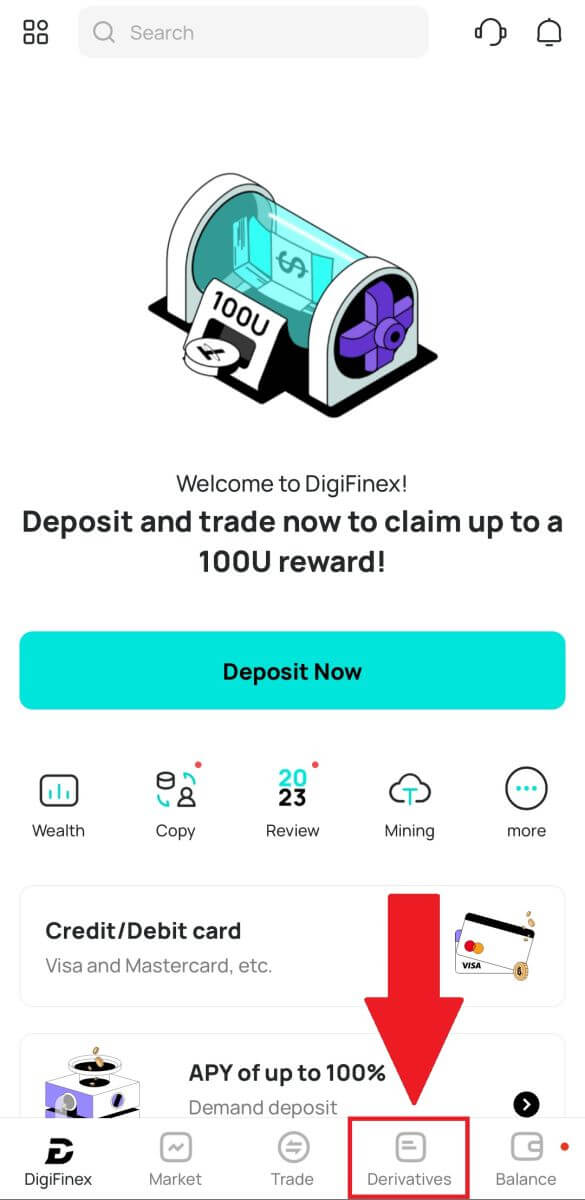

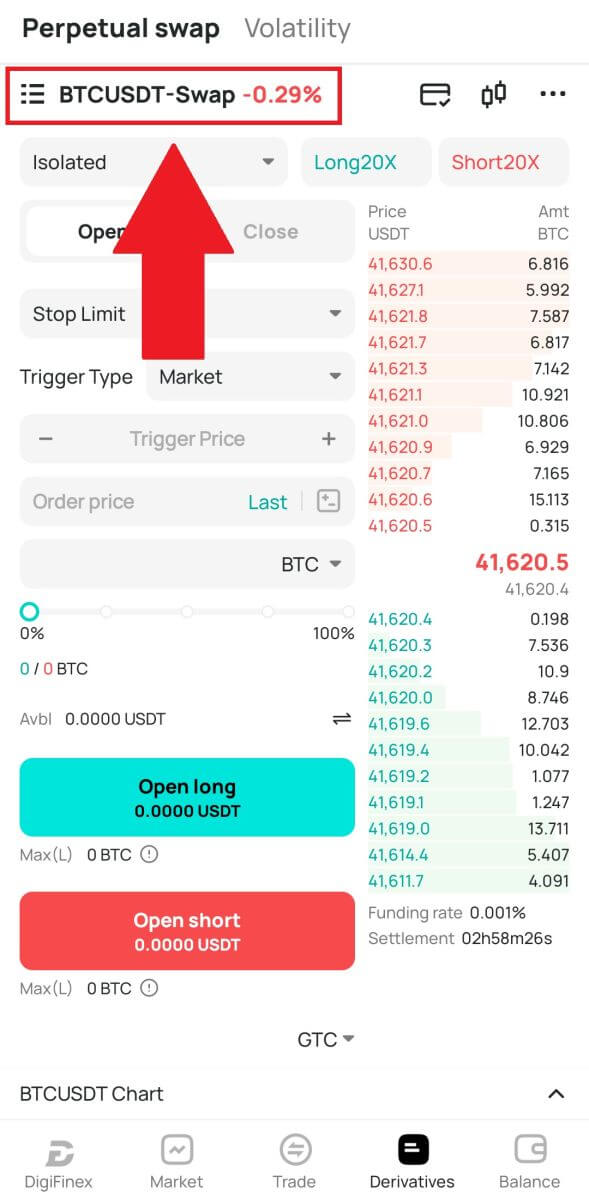

1. برنامه DigiFinex خود را باز کنید، در صفحه اول، روی [Derivatives] ضربه بزنید .

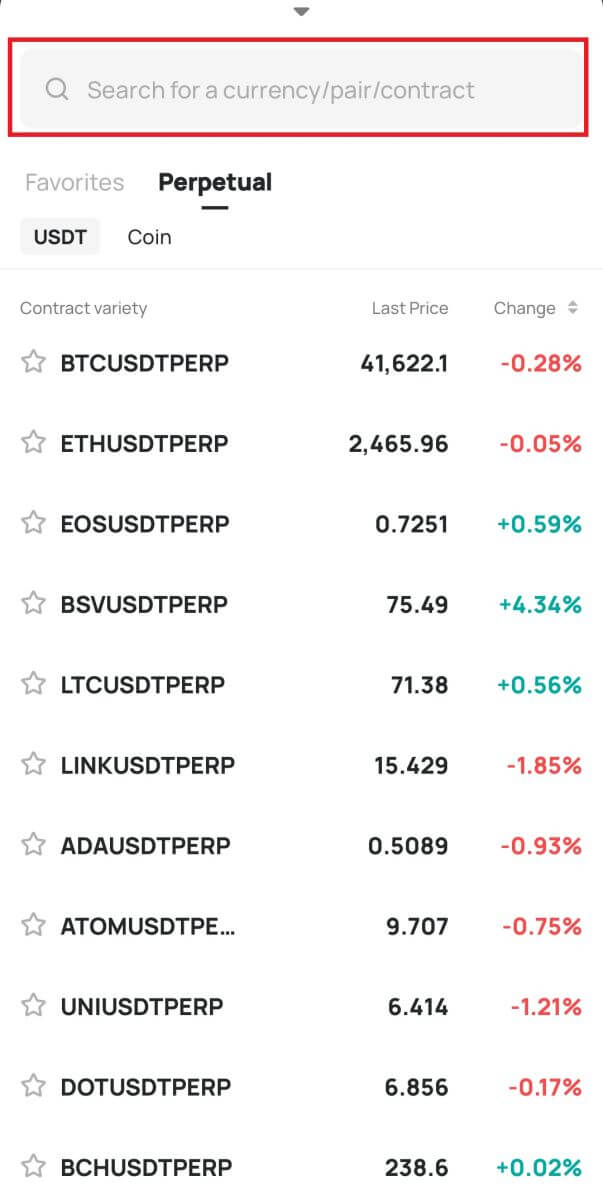

2. برای جابهجایی بین جفتهای معاملاتی مختلف، روی [BTCUSDT-Swap] واقع در بالا سمت چپ ضربه بزنید. سپس می توانید از نوار جستجو برای یک جفت خاص استفاده کنید یا مستقیماً از بین گزینه های فهرست شده انتخاب کنید تا آتی مورد نظر را برای معامله پیدا کنید.

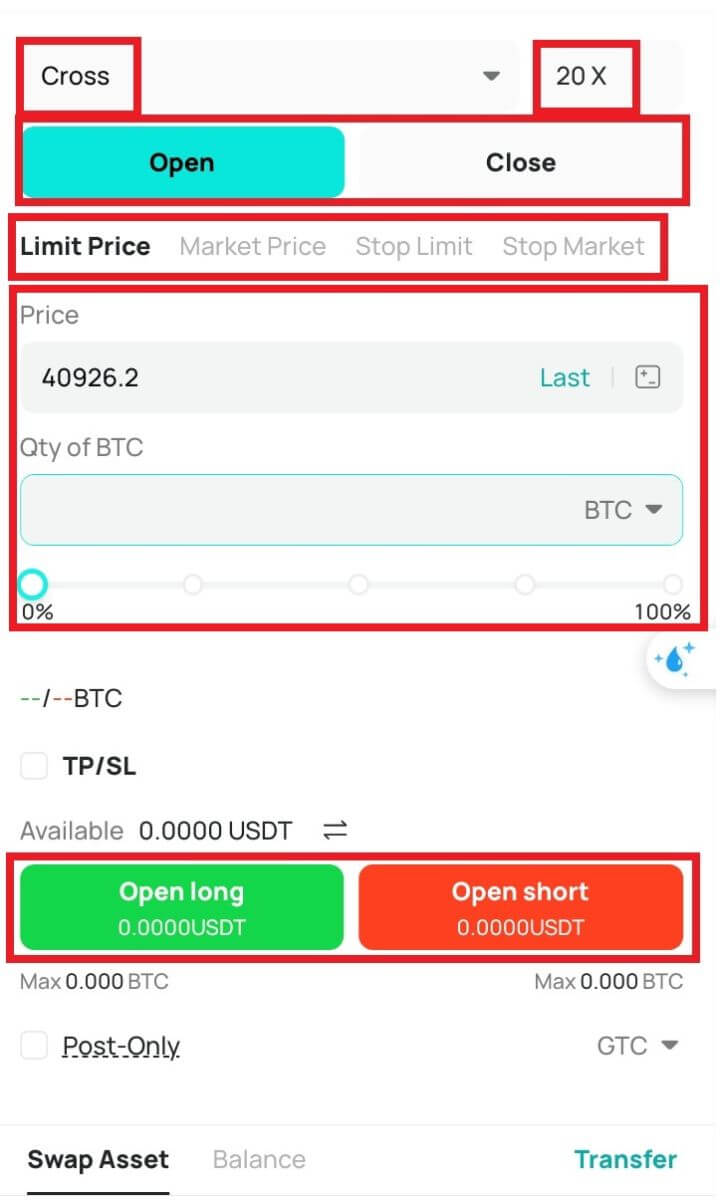

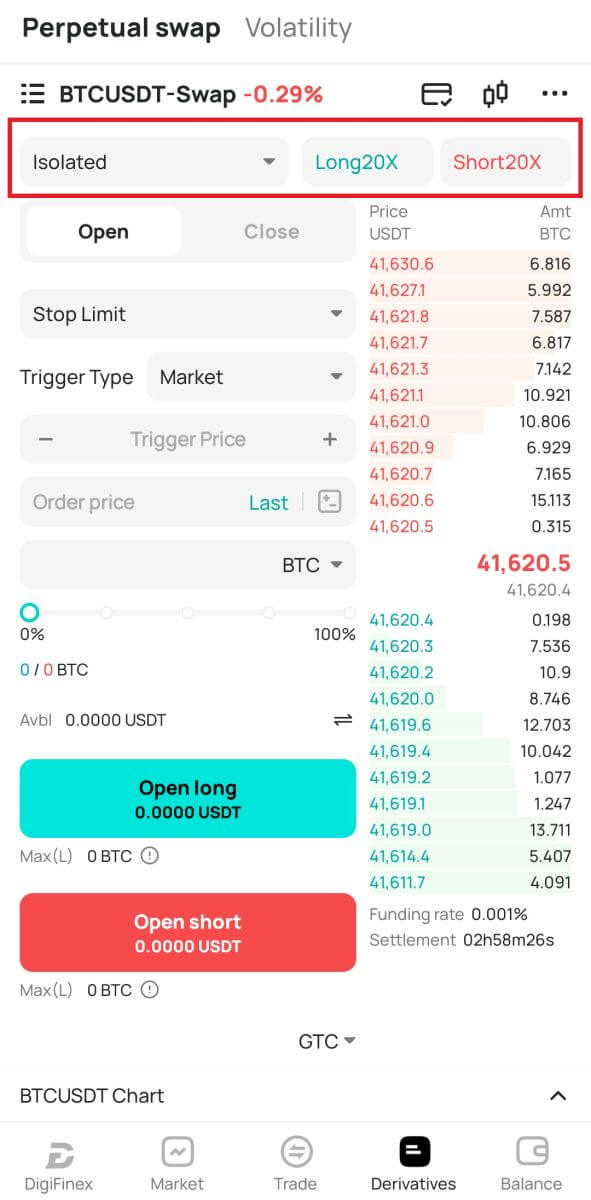

3. حالت حاشیه را انتخاب کنید و تنظیمات اهرم را با توجه به اولویت خود تنظیم کنید.

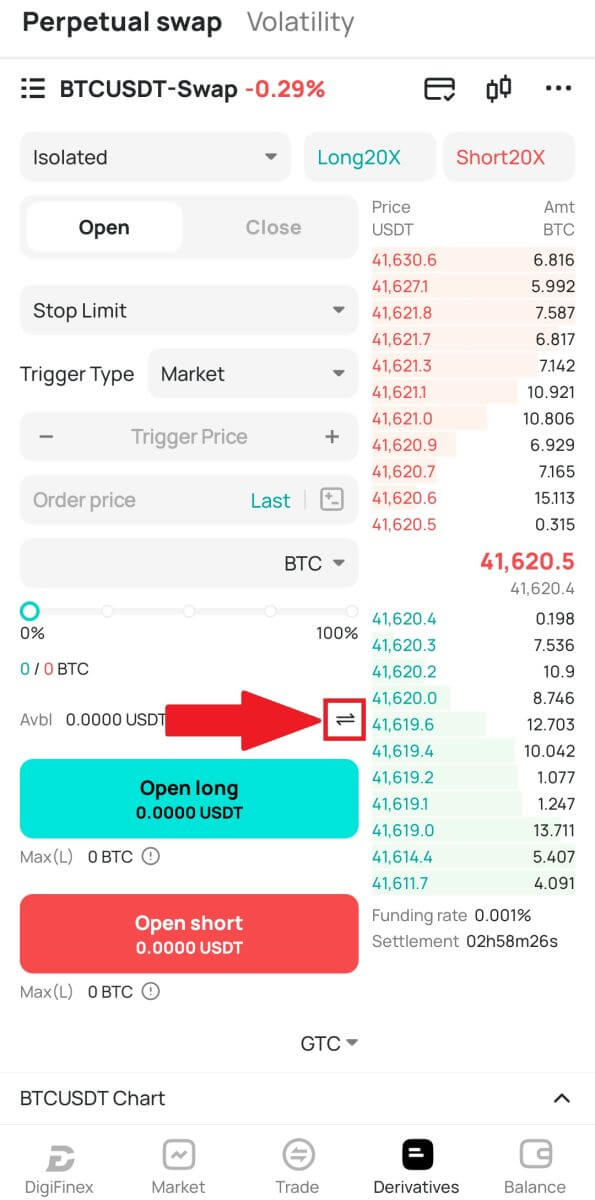

4. برای شروع انتقال وجه از حساب لحظه ای به حساب آتی، روی [انتقال] کلیک کنید تا به منوی انتقال دسترسی پیدا کنید.

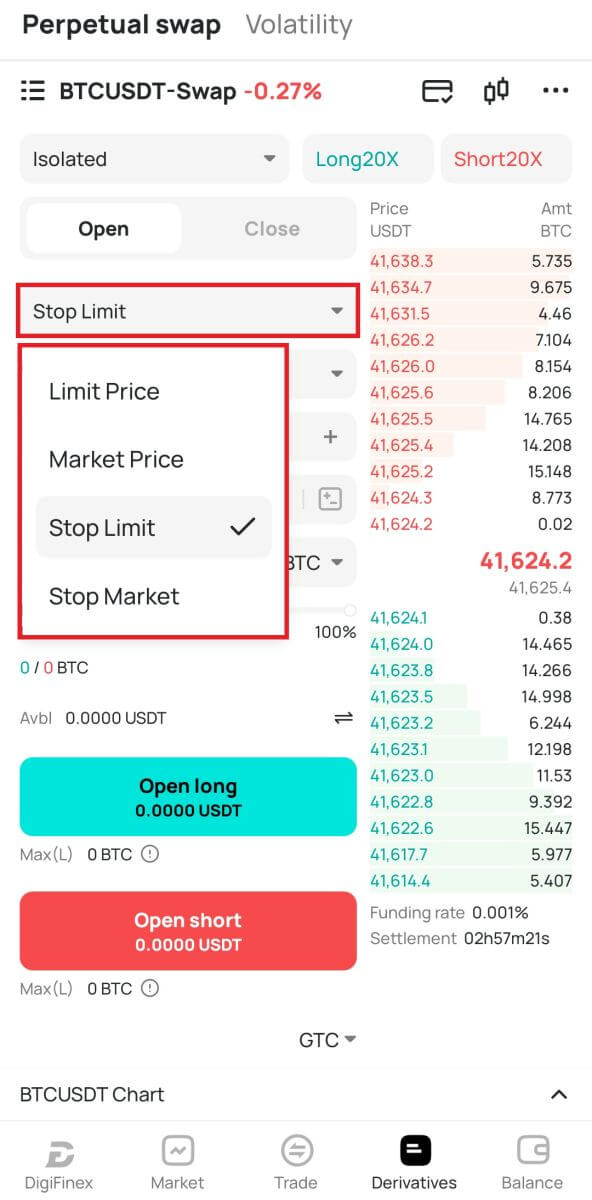

5. برای باز کردن موقعیت، کاربران چهار گزینه دارند: Limit Price، Market Price، Stop Limit و Market Limit. این مراحل را دنبال کنید:

قیمت محدود:

قیمت خرید یا فروش دلخواه خود را تعیین کنید.

سفارش تنها زمانی اجرا می شود که قیمت بازار به سطح مشخص شده برسد.

اگر قیمت بازار به قیمت تعیین شده نرسد، سفارش حد در دفتر سفارش باقی می ماند و در انتظار اجراست.

قیمت بازار:

این گزینه شامل یک معامله بدون تعیین قیمت خرید یا فروش است.

این سیستم معامله را بر اساس آخرین قیمت بازار هنگام ثبت سفارش انجام می دهد.

کاربران فقط باید مبلغ سفارش مورد نظر را وارد کنند.

Stop Limit و Stop Market:

نوع ماشه را انتخاب کنید و قیمت ماشه، قیمت سفارش و مقدار سفارش را تعیین کنید.

این سفارش فقط به عنوان یک سفارش محدود با قیمت و مقدار از پیش تعیین شده زمانی انجام می شود که آخرین قیمت بازار به قیمت ماشه برسد.

این نوع سفارش به کاربران کنترل بیشتری بر معاملات خود می دهد و به خودکارسازی فرآیند بر اساس شرایط بازار کمک می کند.

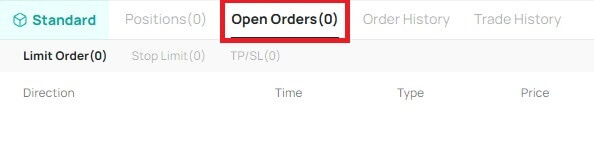

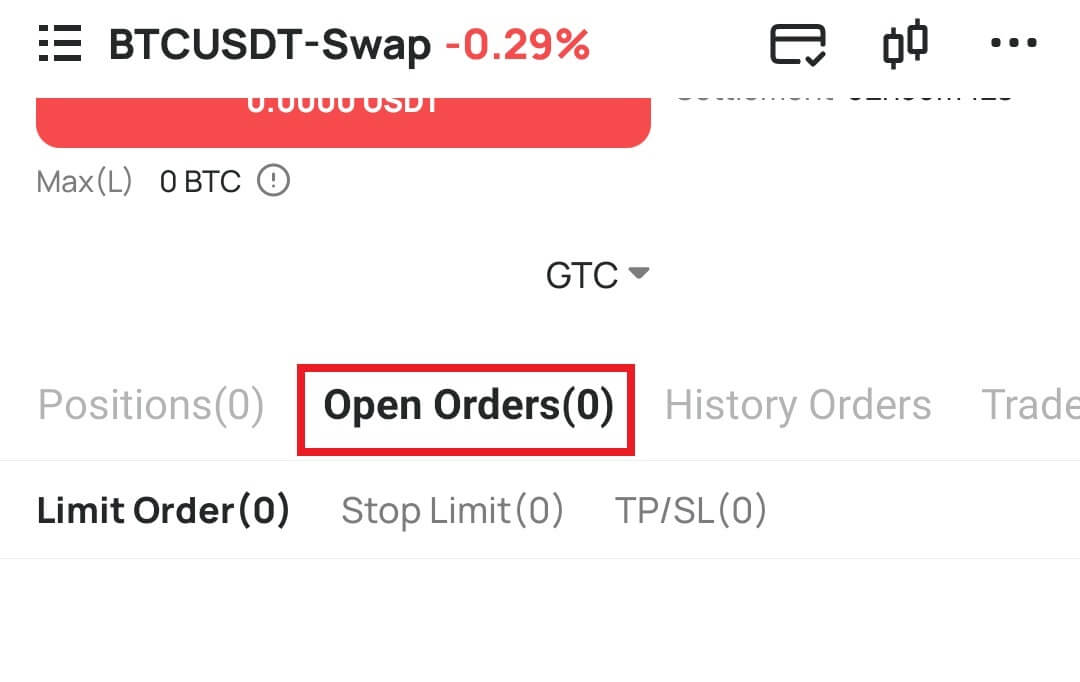

6. پس از ثبت سفارش، با اسکرول کردن به پایین صفحه، آن را در زیر [Open Orders] مشاهده کنید. میتوانید سفارشها را قبل از تکمیل شدن لغو کنید.

سوالات متداول (سؤالات متداول)

انواع سفارش در دیجی فاینکس فیوچر

سفارش محدود

سفارشات محدود به معامله گر اجازه می دهد تا قیمت خرید یا فروش خاصی را تعیین کند و سفارش با قیمت سفارش یا با قیمتی مطلوب تر از قیمت سفارش تکمیل می شود.

هنگامی که یک سفارش محدود ارسال می شود، اگر سفارشی وجود نداشته باشد که کدام قیمت مطلوب تر یا مساوی با قیمت سفارش موجود برای تطبیق در دفترچه سفارش است، سفارش محدود وارد دفترچه سفارش برای تکمیل می شود و عمق بازار را افزایش می دهد. پس از تکمیل سفارش، با توجه به هزینه سازنده مطلوب تر، از معامله گر کسر می شود.

هنگامی که یک سفارش محدود ارسال میشود، اگر سفارشی که قیمت آن مطلوبتر یا مساوی با قیمت سفارش باشد، از قبل برای تطبیق در دفترچه سفارش موجود باشد، سفارش محدود بلافاصله با بهترین قیمت موجود فعلی تکمیل میشود. به دلیل نقدینگی مصرف شده در طول اجرای سفارش، کارمزد معاملاتی مشخصی به عنوان هزینه کارمزد گیرنده دریافت می شود.

علاوه بر این، از دستورات محدود نیز می توان برای بستن جزئی یا کامل سفارش حد سود برداشت استفاده کرد. مزیت سفارش محدود این است که تضمین شده است که با قیمت مشخص شده تکمیل می شود، اما خطر عدم تکمیل سفارش نیز وجود دارد.

هنگام استفاده از یک سفارش محدود، کاربر همچنین می تواند نوع زمان موثر سفارش را با توجه به نیازهای تجاری خود تغییر دهد و پیش فرض GTC است:

- GTC (سفارش خوب تا زمانی که لغو شود): این نوع سفارش تا زمانی که به طور کامل تکمیل یا لغو نشود معتبر باقی خواهد ماند.

- IOC (Immediate or Cancel Order): در صورتی که این نوع سفارش بلافاصله با قیمت تعیین شده قابل تکمیل نباشد، قسمت پر نشده لغو می شود.

- FOK (Fill or Kill Order): این نوع سفارش در صورتی که تمام سفارشات تکمیل نشود بلافاصله لغو می شود.

سفارش بازار

سفارش بازار با بهترین قیمت موجود در دفترچه سفارش در آن زمان تکمیل می شود. بدون اینکه معامله گر قیمت را تعیین کند، می توان به سرعت سفارش را پر کرد. دستور بازار اجرای سفارشات را تضمین می کند اما قیمت اجرا را تضمین نمی کند، زیرا ممکن است بسته به شرایط بازار نوسان داشته باشد. سفارشهای بازار معمولاً زمانی استفاده میشوند که یک معاملهگر نیاز به ورود سریع برای گرفتن روند بازار داشته باشد.

توقف سفارش محدود

اگر قیمت ماشه تنظیم شود، زمانی که قیمت معیار (قیمت بازار، قیمت شاخص، قیمت منصفانه) انتخاب شده توسط کاربر به قیمت ماشه برسد، راه اندازی می شود و یک سفارش محدود در قیمت و مقدار سفارش تعیین شده توسط کاربر.

سفارش بازار را متوقف کنید

اگر قیمت ماشه تنظیم شود، زمانی که قیمت معیار (قیمت بازار، قیمت شاخص، قیمت منصفانه) انتخاب شده توسط کاربر به قیمت ماشه برسد، راه اندازی می شود و یک سفارش بازار با مقدار تعیین شده توسط کاربر انجام می شود.

توجه: هنگام تنظیم ماشه، وجوه یا موقعیت های کاربر قفل نمی شود. راهانداز ممکن است به دلیل نوسانات زیاد بازار، محدودیتهای قیمت، محدودیتهای موقعیت، داراییهای وثیقه ناکافی، حجم ناکافی قابل بسته شدن، معاملات آتی در وضعیت غیرمعاملهای، مشکلات سیستم و غیره شکست بخورد. و ممکن است اجرا نشود. سفارشات محدود اجرا نشده در سفارشات فعال نمایش داده می شود.

TP/SL

TP/SL به قیمت ماشه از پیش تعیین شده (قیمت سود یا قیمت توقف ضرر) و نوع قیمت ماشه اشاره دارد. هنگامی که آخرین قیمت از نوع قیمت ماشه مشخص شده به قیمت ماشه از پیش تعیین شده برسد، سیستم یک سفارش بازار بسته را با توجه به مقدار از پیش تعیین شده به منظور کسب سود یا توقف ضرر انجام می دهد. در حال حاضر، دو روش برای ثبت دستور توقف ضرر وجود دارد:

- تنظیم TP/SL هنگام باز کردن موقعیت: به این معنی است که TP/SL را از قبل برای موقعیتی که در شرف باز شدن است تنظیم کنید. هنگامی که کاربر برای باز کردن یک موقعیت سفارش می دهد، می تواند برای تنظیم یک سفارش TP/SL در همان زمان کلیک کند. هنگامی که سفارش موقعیت باز پر شد (جزئی یا کامل)، سیستم بلافاصله یک سفارش TP/SL را با قیمت ماشه و نوع قیمت ماشه از پیش تعیین شده توسط کاربر انجام می دهد. (این را می توان در سفارشات باز تحت TP/SL مشاهده کرد.)

- تنظیم TP/SL هنگام نگه داشتن یک موقعیت: کاربران می توانند هنگام نگه داشتن یک موقعیت، ترتیب TP/SL را برای یک موقعیت مشخص تنظیم کنند. پس از تکمیل تنظیمات، زمانی که آخرین قیمت از نوع قیمت ماشه مشخص شده با شرایط ماشه مطابقت داشته باشد، سیستم سفارش بازار بسته را با توجه به مقدار تعیین شده از قبل انجام می دهد.

حالت Isolated و Cross Margin

حالت حاشیه ایزوله: حالتی که مقدار مشخصی حاشیه را به یک موقعیت اختصاص می دهد.

حالت مارجین متقاطع: مدل حاشیه ای که از تمام موجودی موجود در حساب برای موقعیت استفاده می کند.

| حالت حاشیه ایزوله | حالت متقاطع حاشیه | |

| تفاوت ها | مقدار محدودی حاشیه به یک موقعیت اختصاص داده می شود. | تمام موجودی موجود در حساب باید به عنوان حاشیه استفاده شود. |

| حاشیه های مستقل به ترتیب برای هر موقعیت اعمال خواهد شد. سود و زیان بر یکدیگر تأثیری نخواهد داشت. | حاشیه برای همه موقعیت ها مشترک خواهد بود. سود و زیان را می توان بین سوآپ های متعدد پوشش داد. | |

| در صورت شروع انحلال، فقط حاشیه موقعیت مرتبط تحت تأثیر قرار خواهد گرفت. | در صورت شروع انحلال، تمام موجودی حساب از بین خواهد رفت. | |

| طرفداران | حاشیه ایزوله شده است که تلفات را به محدوده خاصی محدود می کند. مناسب برای موقعیت های فرار و نسبت اهرم بالا. | سود و زیان را می توان بین سوآپ های متعدد، کاهش نیاز به حاشیه و افزایش استفاده از سرمایه پوشش داد. |

تفاوت بین معاملات آتی دائمی حاشیه سکه و آتی دائمی حاشیهدار USDT

1. کریپتوهای مختلف به عنوان واحد ارزش گذاری، دارایی وثیقه و محاسبه PNL استفاده می شود:- در قراردادهای آتی با حاشیه USDT، ارزش گذاری و قیمت گذاری بر حسب USDT است، USDT نیز به عنوان وثیقه استفاده می شود، و PNL با USDT محاسبه می شود. کاربران می توانند با نگه داشتن USDT در معاملات آتی متنوع شرکت کنند.

- برای معاملات آتی دائمی حاشیه سکه، قیمت گذاری و ارزش گذاری بر حسب دلار آمریکا (USD)، با استفاده از ارز رمزپایه به عنوان وثیقه، و محاسبه PNL با رمزارز اصلی است. کاربران میتوانند با نگهداشتن رمزارز مربوطه در معاملات آتی خاص شرکت کنند.

2. ارزش های مختلف قرارداد:

- ارزش هر قرارداد در قراردادهای آتی دائمی با حاشیه USDT از ارز رمزنگاری مرتبط مرتبط با ارزش اسمی 0.0001 BTC برای BTCUSDT به دست آمده است.

- در معاملات آتی دائمی حاشیه سکه، قیمت هر قرارداد به دلار آمریکا ثابت می شود، همانطور که در ارزش اسمی 100 دلار برای BTCUSD مشاهده می شود.

3. خطرات مختلف مرتبط با کاهش ارزش دارایی های وثیقه:

- در قراردادهای آتی با حاشیه USDT، دارایی وثیقه مورد نیاز USDT است. وقتی قیمت کریپتو اساسی کاهش می یابد، بر ارزش دارایی وثیقه USDT تأثیری نمی گذارد.

- در معاملات آتی دائمی با حاشیه سکه، دارایی وثیقه مورد نیاز با ارز دیجیتال زیربنایی مطابقت دارد. زمانی که قیمت کریپتو پایه کاهش مییابد، داراییهای وثیقه مورد نیاز برای موقعیتهای کاربران افزایش مییابد و مقدار بیشتری از رمزارز پایه به عنوان وثیقه مورد نیاز است.